Vaikka metsäyhtiö UPM ei edusta salkussani suurimpia omistuksia, on sillä erityinen asema salkkuni kivijalkana. Blogia pidempään seuranneet lukijat saattavat muistaa, että UPM oli ensimmäinen sijoitukseni vuonna 2012, kun sijoitin ylioppilasrahojani. Silloin 1200 euron potista puolet meni UPM:ään ja puolet Metsoon.

Koska myin Metsot pois vuonna 2017, UPM saa pitää yksin alkuperäisosakkeen titteliä salkussani. Olen vähän jopa suunnitellut sellaista mallia, etten ostaisi koskaan uusia UPM:n osakkeita Nordnetin arvo-osuustililleni, jotta tuo alkuperäinen 70 kappaleen erä olisi ihan oikeasti ”rauhoitettu”. Kahden salkun taktiikalla voin toki tankata ”Umppia” hyvällä omatunnolla Nordeassa sijaitsevaan kakkossalkkuuni.

UPM-ostot tehtiin kesällä 2012, joten ensimmäiset osingot pulpahtivat ulos vasta vuoden 2013 puolella. Tästä päästäänkin siihen tilanteeseen, että vietämme UPM:n kanssa pyöreitä juhlia, kun olen saanut nauttia yhtiön osingoista pian kymmenen vuotta putkeen.

Kurssinousuja ja osinkoja

Kesällä 2012 UPM:n osakkeen hinta pyöri 8,5 euron tietämillä, ja tästä syystä meikäläisenkin salkussa yhden ostetun erän keskihinta on 8,51 euroa. Kun tänä päivänä nämä samat osakkeet pyörivät siellä 30-35 euron kieppeillä, on omistajan helppo hymyillä.

Vaikka UPM on lähes nelinkertaistunut ostohetkestäni, kurssinousu ei ole suurin syypää mun hymyyn. Kyllä se on nimittäin UPM:n komea osinkohistoria, joka saa vielä enemmän suupieleni lähestymään korvanlehtiä.

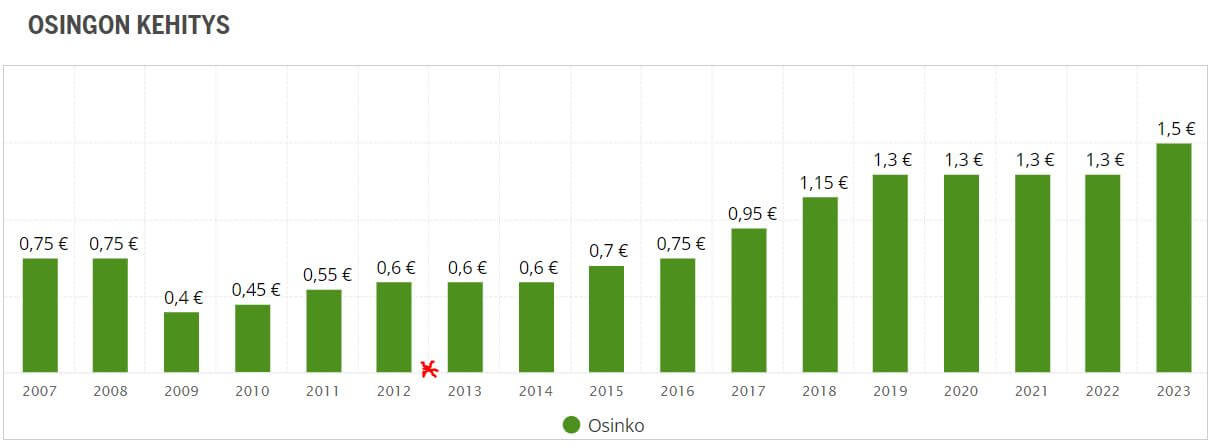

UPM on ollut läpi yhteisen historiamme varsin mukava osingonmaksaja. Osinkoa on maksettu vuosi toisensa perään, eikä osinko ole joutunut sen suuremmin korona- tai energiakriisinkään hampaisiin. Pariin otteeseen osinko on saattanut junnata jokusen vuoden paikoillaan, mutta joka tapauksessa pitkäaikainen trendi osingon kanssa on ollut finanssikriisin jälkeen vain ylöspäin.

Olen lisännyt yläpuolen Taloussanomilta lainaamani graafiin epämääräisellä punaisella tähdellä sen hetken, jolloin loikkasin UPM-junan kyytiin. Tätä kirjoittaessa olen saanut UPM:ltä vuosien varrella osinkoa tasan 9 euroa osaketta kohden, ja tänä keväänä summa nousee jo 10,50 euroon. Ei lainkaan hullummin, kun muistaa 8,51 euron ostohinnan.

Käytännössä olen siis jo kuitannut alkuperäisen sijoitukseni takaisin osinkotuotoilla. Vielä muutama vuosi lisää UPM:n kyydissä, niin pääsen toteamaan saivartelijoille, että sijoitus on maksanut itsensä takaisin myös osinkoverotukset huomioiden.

Menneisyys ei ole tae tulevasta

Kuten hyvin usein sijoittamisessa muistetaan mainita, menneisyys ei ole tae tulevasta. Vähän samaa sääntöä noudattaen myöskään osakkeen menneisyyteen ei kannata jäädä liikaa kiinni, vaan ajatuksen tulisi olla nykyhetkessä ja katseen tulevaisuudessa.

Kieltämättä allekirjoittaneen keskikurssia katsomalla esimerkiksi osinkotuotot näyttävät varsin ruhtinaallisilta, mutta karu fakta on se, että kesän 2012 kurssiin perustuvan keskikurssin tuijottaminen on eräänlaista itselleen valehtelua. Sen avulla saa ehkä luvut näyttämään varsin erinomasilta, mutta toisaalta ne eivät kerro mitään tästä hetkestä.

Tästä syystä sijoittaja saattaa tehdä itselleen jopa pienoisen karhunpalveluksen, mikäli tämä tuijottaa yhtiötä liikaa historian, kuten ensimmäisten tehtyjen ostoerien kautta. Huomattavasti fiksumpaa on pyrkiä analysoimaan yhtiötä puhtaalta pöydältä samalla tavalla kuin täysin uutta sijoituskohdetta.

Esimerkiksi omassa UPM:n osakkeen tapauksessa voisi olla myös kannattavaa myydä osakkeet pois ja vaihtaa ratsua, jos yhtiön tuloskunto tai yleisesti tulevaisuus olisi synkkien pilvien alla. Näihin asioihin ei nimittäin viimeisen kymmenen vuoden osingot vaikuta oikeastaan millään tavoin, vaikka niiden laskeminen hauskaa onkin.

UPM oli erinomainen sijoitus – mutten voi ottaa siitä kunniaa

Joka tapauksessa UPM:llä on erityinen paikka omassa salkussani. Se on ansainnut ensimmäisenä hankkimanani osakkeena oman paikkansa rauhoitettuna siivuna salkussani, eli annetaan tämän lojua vielä tästäkin eteenpäin hieman muista irrallaan salkun vanhimpana.

En kuitenkaan halua vannoa sitä, että UPM pysyy salkussani tästä hetkestä loputtomiin. Jos yhtiön asiat näyttävät menevän pahasti päin prinkkalaa, todennäköisesti fiksuinta on päästää silloin osakkeista irti. Osakkeisiinhan ei kannata koskaan rakastua, ja sama koskee tässä tapauksessa myös ”ensirakkautta”.

Mitä tulee vielä erinomaiseen sijoitukseen UPM:n kanssa, pakko antaa loppuun pienet disclaimerit. En voi nimittäin ottaa mitään kunniaa yhtiövalinnasta, sillä en tehnyt sitä itse. Osana ylioppilaslahjaa kuului se, että minulle ylipäätään luotiin arvo-osuustili, ja esimerkiksi toimeksiannon jättäminen yhtiövalinnasta oli minulle täysin vierasta puuhaa. Sen vuoksi luotin molemmat asiat lahjan antajan vastuulle.

Joka tapauksessa UPM-sijoitus on merkittävä myös siitä syystä, että se avasi minulle yllättävän paljon asioita. Se innosti minut sijoittajaan ja osakkeiden seuraamisesta tuli harrastus, jonka parista olen löytänyt uusia ystäviä. Lisäksi sijoittaminen oli väyläni kirjoittamisen ja digitaalisen markkinoinnin maailmaan, josta olen saanut itselleni niin pää- ja sivuduunia.

Hieman ironisesti voidaan todeta, että UPM:n osake on ollut osaltaan vaikuttamassa siinä, että allekirjoittanut on suorittanut myös yhden alanvaihdon. Sattumalta tässä alanvaihdossa metsäala vaihtui perinteiseen läppärityöhön, mutta ehkä tämä oli sekä minun että metsäalan onni.

Katso myös muut osinkoaiheiset tekstit:

- Katsaus osinkovuoteen 2013 ja 2014 – Osinkosijoittamisen aloittaminen

- Katsaus osinkovuoteen 2015 – Osinkoja salkkuun ulkomailta asti

- Katsaus osinkovuoteen 2016 – Osinkojen valta-asema alkaa horjumaan

- Katsaus osinkovuoteen 2017 – Ensiasunto kilpailee osinkojen kanssa

- Mitä ovat osingot ja mitä niistä tulee tietää? - Esittelyssä osinkojen perusteet

- Näin saat vain kolmen yhtiön omistamisella joka kuukausi osinkotuloa

- Finanssikriisin arvet näkyvät yhä osinkosijoittajalle

- Kannattaako piensijoittajan toivoa Nallelta isoja osinkoja?

- Kymppitonnin osingot saavutettu - Näin kauan siihen meni

Voisiko sanat ”meikäläinen” ja ”allekirjoittanut” bannata tästä blogista vähintään muutamaksi kuukaudeksi? Muuten kyllä hyvää sisältöä!

Hah, siihen meni melkein kuusi vuotta ja pitkälti päälle 400 julkaistua artikkelia, että joku tarttui tähän negatiivisesti 😀 Alkuun vähän mietin itsekin, että onko tuo nyt hyvä vai huono tapa kirjoittaa, mutta tähän mennessä palaute on ollut vain positiivista. Yllättävän moni lukija on joskus antanut palautetta, että he tykkäävät tästä vähän persoonallisemmasta tavastani kirjoittaa, kun tekstistä tunnistaa sen kirjoittajan. Ja toisaalta tämä onkin ollut yksi allekirjoittaneen tietoinen taktiikkakin erottua sijoitusblogien suuresta valikoimasta.

Noiden kahden sanan käytöllä on kuitenkin ihan käytännön hyöty. Kun kirjoittaa paljon pitkiä blogikirjoituksia lähestulkoon pelkästään minämuodossa, eikä tekstissä vilise välttämättä yhtään ”sivuhahmoa” kuten jossain minämuodossa kirjoitetuissa kirjoissa, niin siitä tekstistä tulee tosi nopeasti monotonista. Minämuodossa kirjoittaminen on yllättävän vaikeaa, meikäläinen kun kirjoittaa välillä myös muille sivustoille ”tavalliseen tapaan”, niin siellä sitä tekstiä syntyy huomattavasti helpommin, kun ei tarvitse miettiä tämmöisiä yksityiskohtia. Tietysti yksi vaihtoehto olisi kirjoittaa itsestään kolmannessa persoonassa, mutta se tuntuu raivostuttavan ihmisiä huomattavasti enemmän, eikä oikein sovi käytettäväksi blogikirjoituksiin.

Sitten joskus kun bannaan sanat ”meikäläinen” ja ”allekirjoittanut”, niin pistän samaan syssyyn myös ”oma” ja ”itse”, jotka niin ikään vilisevät tekstissä edellä mainituista syistä vähän turhan usein 🙂